–Т—А–µ–Љ–µ–љ–љ–Њ–є —А–∞—Б–њ–∞–і –Њ–њ—Ж–Є–Њ–љ–Њ–≤

–°–µ–≥–Њ–і–љ—П —Е–Њ—З—Г —А–∞—Б—Б–Ї–∞–Ј–∞—В—М –Њ –Љ–Њ–µ–є –њ—А–∞–Ї—В–Є–Ї–µ —В–Њ—А–≥–Њ–≤–ї–Є –Њ–њ—Ж–Є–Њ–љ–∞–Љ–Є.

–Э–∞—З–Є—В–∞–≤—И–Є—Б—М –≤—Б—П–Ї–Є—Е –Ї–љ–Є–ґ–µ–Ї –Є —Д–Њ—А—Г–Љ–Њ–≤ —П –њ—А–Є—И–µ–ї –Ї –≤—Л–≤–Њ–і—Г, —З—В–Њ –љ–∞–Є–±–Њ–ї—М—И—Г—О –њ—А–Є–±—Л–ї—М –≤ –і–Њ–ї–≥–Њ—Б—А–Њ—З–љ–Њ–є –њ–µ—А—Б–њ–µ–Ї—В–Є–≤–µ –њ—А–Є–љ–Њ—Б–Є—В –Ј–∞—А–∞–±–Њ—В–Њ–Ї –љ–∞ –≤—А–µ–Љ–µ–љ–љ–Њ–Љ —А–∞—Б–њ–∞–і–µ –Њ–њ—Ж–Є–Њ–љ–Њ–≤. –Я—А–Є —Н—В–Њ–Љ –љ–µ–Њ–±—Е–Њ–і–Є–Љ–Њ —З–µ—В–Ї–Њ –Њ—В—Б–ї–µ–ґ–Є–≤–∞—В—М —Г—А–Њ–≤–µ–љ—М —А–Є—Б–Ї–∞.

–Ґ–Њ—А–≥–Њ–≤–ї—П –≤—А–µ–Љ–µ–љ–љ—Л–Љ —А–∞—Б–њ–∞–і–Њ–Љ –Њ–њ—Ж–Є–Њ–љ–∞ –њ–Њ–Ј–≤–Њ–ї—П–µ—В —Б–Њ–Ј–і–∞—В—М вАЬ–љ–µ–є—В—А–∞–ї—М–љ—Г—О —Б—В—А–∞—В–µ–≥–Є—ОвАЭ, –Ї–Њ—В–Њ—А–∞—П –љ–µ –±—Г–і–µ—В –Ј–∞–≤–Є—Б–µ—В—М –Њ—В –љ–∞–њ—А–∞–≤–ї–µ–љ–Є—П –і–≤–Є–ґ–µ–љ–Є—П –±–∞–Ј–Њ–≤–Њ–≥–Њ –∞–Ї—В–Є–≤–∞. –° –њ—А–Є–±–ї–Є–ґ–µ–љ–Є–µ–Љ –і–∞—В—Л —Н–Ї—Б–њ–Є—А–∞—Ж–Є–Є ( —Б—А–Њ–Ї–∞ –Њ–Ї–Њ–љ—З–∞–љ–Є—П –Ї–Њ–љ—В—А–∞–Ї—В–∞) —Б—В–Њ–Є–Љ–Њ—Б—В—М –Њ–њ—Ж–Є–Њ–љ–∞ вАЬ–≤–љ–µ –і–µ–љ–µ–≥вАЭ —Г–Љ–µ–љ—М—И–∞–µ—В—Б—П. –°–Љ—Л—Б–ї —В–Њ—А–≥–Њ–≤–ї–Є –≤—А–µ–Љ–µ–љ–љ—Л–Љ —А–∞—Б–њ–∞–і–Њ–Љ –Ј–∞–Ї–ї—О—З–∞–µ—В—Б—П –≤ —В–Њ–Љ, —З—В–Њ–±—Л –њ—А–Њ–і–∞—В—М –Њ–њ—Ж–Є–Њ–љ—Л –Є –њ–Њ–і–Њ–ґ–і–∞—В—М –њ–Њ–Ї–∞ –Њ–љ–Є –Є—Б—В–µ–Ї—Г—В.

–Я—А–Є —А–µ–Ј–Ї–Њ–Љ –і–≤–Є–ґ–µ–љ–Є–Є —А—Л–љ–Ї–∞ –њ—А–Њ–і–∞–љ–љ—Л–µ –Њ–њ—Ж–Є–Њ–љ—Л вАЬ–≤–љ–µ –і–µ–љ–µ–≥вАЭ –Љ–Њ–≥—Г—В вАЬ–Ј–∞–є—В–Є –≤ –і–µ–љ—М–≥–Є вАЭ –Є –≤–∞–Љ –њ—А–Њ–є–і–µ—В—Б—П —А–∞—Б–њ–ї–∞—З–Є–≤–∞—В—М—Б—П –њ–Њ –Њ–±—П–Ј–∞—В–µ–ї—М—Б—В–≤–∞–Љ. –Э–∞ –Љ–Њ–Є—Е –≥–ї–∞–Ј–∞—Е –≤ –Њ–Ї—В—П–±—А–µ 2011 –≥–Њ–і–∞ —Б—В–Њ–Є–Љ–Њ—Б—В—М –Њ–њ—Ж–Є–Њ–љ–∞, –Ї–Њ—В–Њ—А—Л–Љ–Є —П —В–Њ—А–≥–Њ–≤–∞–ї, –≤—Л—А–Њ—Б–ї–∞ –љ–∞ 2000% –Ј–∞ –Њ–і–Є–љ –і–µ–љ—М (—Е–Њ—А–Њ—И–Њ, —З—В–Њ —П –Є—Е —В–Њ–≥–і–∞ –њ–Њ–Ї—Г–њ–∞–ї рЯЩВ , –∞ –љ–µ –њ—А–Њ–і–∞–≤–∞–ї). –Я–Њ—Н—В–Њ–Љ—Г, –њ—А–Њ–і–∞–ґ–∞ –Њ–њ—Ж–Є–Њ–љ–Њ–≤ —Н—В–Њ –њ–Њ–≤—Л—И–µ–љ–љ—Л–є —Г—А–Њ–≤–µ–љ—М —А–Є—Б–Ї–∞ –Є –љ–Њ–≤–Є—З–Ї–∞–Љ, –Ї–Њ—В–Њ—А—Л–µ –µ—Й–µ –љ–µ —А–∞–Ј–Њ–±—А–∞–ї–Є—Б—М —Б –њ–Њ–љ—П—В–Є–µ–Љ –Њ–њ—Ж–Є–Њ–љ, —П –±—Л –љ–µ —А–µ–Ї–Њ–Љ–µ–љ–і–Њ–≤–∞–ї —Б—В–∞–≤–Є—В—М —Н–Ї—Б–њ–µ—А–Є–Љ–µ–љ—В—Л –њ–Њ –Є—Е –њ—А–Њ–і–∞–ґ–µ.

–ѓ –ґ–µ —Б—З–Є—В–∞—О, —З—В–Њ —Г–ґ–µ –і–Њ—А–Њ—Б –і–Њ –њ–Њ–і–Њ–±–љ—Л—Е –Њ–њ—Л—В–Њ–≤ –Є —Е–Њ—З—Г –њ–Њ–і–µ–ї–Є—В—М—Б—П –Є–Љ–Є —Б –≤–∞–Љ–Є.

–Я–Њ—Б–ї–µ –Ь–∞—А—В–Њ–≤—Б–Ї–Њ–є —Н–Ї—Б–њ–Є—А–∞—Ж–Є–Є —П –Њ—В–Ї—А—Л–ї –і–Њ–ї–≥–Њ—Б—А–Њ—З–љ—Г—О –њ–Њ–Ј–Є—Ж–Є—О вАЬ–Љ–µ–і–≤–µ–ґ–Є–є –Ї–Њ–ї–ї —Б–њ—А–µ–івАЭ: –Ї—Г–њ–Є–ї 5 –Њ–њ—Ж–Є–Њ–љ–Њ–≤ –Ї–Њ–ї–ї 170 –Є –њ—А–Њ–і–∞–ї 5 –Ї–Њ–ї–ї 165. –Ч–∞—В–µ–Љ, —А—Л–љ–Њ–Ї –њ–Њ—И–µ–ї –њ—А–Њ—В–Є–≤ –Љ–µ–љ—П, –Є —П —Б–Њ–≤–µ—А—И–Є–ї –Њ–і–љ–Њ —А–Њ–ї–ї–Є—А–Њ–≤–∞–љ–Є–µ. –Т –Є—В–Њ–≥–µ –њ–Њ–ї—Г—З–Є–ї –њ–Њ–Ј–Є—Ж–Є—О: –Ї—Г–њ–ї–µ–љ—Л 10 –Ї–Њ–ї–ї 175, –њ—А–Њ–і–∞–љ—Л 10 –Ї–Њ–ї–ї 170.

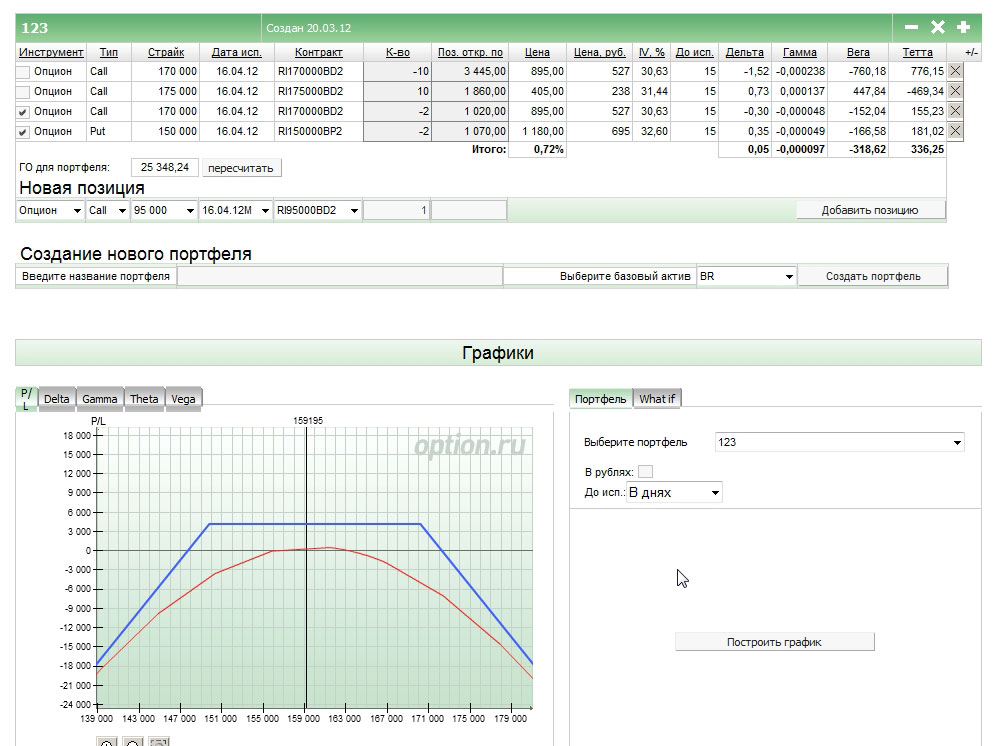

–Я—А–Њ—Д–Є–ї—М –і–∞–љ–љ–Њ–є –Њ–њ—Ж–Є–Њ–љ–љ–Њ–є —Б—В—А–∞—В–µ–≥–Є–Є

–Я–Њ –і–∞–љ–љ–Њ–є —Б—В—А–∞—В–µ–≥–Є–Є —П –і–Њ–ї–ґ–µ–љ –њ–Њ—Б—В–Њ—П–љ–љ–Њ —Б–ї–µ–і–Є—В—М, —З—В–Њ–±—Л —Ж–µ–љ–∞ –±–∞–Ј–Њ–≤–Њ–≥–Њ –∞–Ї—В–Є–≤–∞ (–≤ –і–∞–љ–љ–Њ–Љ —Б–ї—Г—З–∞–µ —Д—М—О—З–µ—А—Б —А—В—Б) –љ–∞—Е–Њ–і–Є–ї–∞—Б—М —Б–ї–µ–≤–∞. –Х—Б–ї–Є –љ–∞ 15 –Р–њ—А–µ–ї—П —Ж–µ–љ–∞ –Њ–Ї–∞–ґ–µ—В—Б—П –њ—А–∞–≤–µ–µ —Б–Є–љ–µ–є –ї–Є–љ–Є–Є, —В–Њ —П –њ–Њ–ї—Г—З—Г —Г–±—Л—В–Њ–Ї –≤ —А–∞–Ј–Љ–µ—А–µ 35 —В. –Х—Б–ї–Є –ґ–µ –ї–µ–≤–µ–µ, –њ–Њ–ї—Г—З—Г –њ—А–Є–±—Л–ї—М –≤ —А–∞–Ј–Љ–µ—А–µ 16—В. –Ъ–∞–Ј–∞–ї–Њ—Б—М –±—Л, —Б–Њ–Њ—В–љ–Њ—И–µ–љ–Є–µ –њ—А–Є–±—Л–ї—М/–њ–Њ—В–µ—А–Є –Њ—З–µ–љ—М –њ–ї–Њ—Е–Њ–µ 2 –Ї –Њ–і–љ–Њ–Љ—Г, –љ–Њ –љ–∞ —Б–∞–Љ–Њ–Љ –і–µ–ї–µ —И–∞–љ—Б—Л –љ–∞ –њ–Њ–ї–Њ–ґ–Є—В–µ–ї—М–љ—Л–є –Є—Б—Е–Њ–і –±–ї–Є–Ј–Ї–Є –Ї 100%, —В.–Ї –њ—А–Є –і–≤–Є–ґ–µ–љ–Є–Є –±–∞–Ј–Њ–≤–Њ–≥–Њ –∞–Ї—В–Є–≤–∞ –Ј–∞ 170 —Б—В—А–∞–є–Ї —П –њ–µ—А–µ–і–≤–Є–љ—Г –і–∞–љ–љ—Г—О –Ї–Њ–љ—Б—В—А—Г–Ї—Ж–Є—О –µ—Й–µ –љ–∞ 1 —Б—В—А–∞–є–Ї –Є –љ–∞ –і–∞—В—Г —Н–Ї—Б–њ–Є—А–∞—Ж–Є–Є –Њ–Ї–∞–ґ—Г—Б—М –≤ –њ–ї—О—Б–µ. –Э–Њ —В—Г—В –Ї–Њ–љ–µ—З–љ–Њ –µ—Б—В—М –Є –±–Њ–ї—М—И–Њ–є –Љ–Є–љ—Г—Б –њ—А–Є –Ї–∞–ґ–і–Њ–Љ –њ–µ—А–µ–Љ–µ—Й–µ–љ–Є–Є —Г–≤–µ–ї–Є—З–Є–≤–∞–µ—В—Б—П –Љ–Њ–є –њ–Њ—В–µ–љ—Ж–Є–∞–ї—М–љ—Л–є —Г–±—Л—В–Њ–Ї.

–ѓ —В—Г—В –њ—А–Є–Љ–µ—А–љ–Њ –њ—А–Є–Ї–Є–љ—Г–ї, –Є –њ–Њ—Б—З–Є—В–∞–ї, —З—В–Њ –і–µ–љ–µ–≥ –Љ–љ–µ —Е–≤–∞—В–Є—В –љ–∞ 6 —А–Њ–ї–Є—А–Њ–≤–∞–љ–Є–є. –Ґ.–µ –њ–Њ –і–∞–љ–љ–Њ–є —Б—В—А–∞—В–µ–≥–Є–µ–є —П –Ј–∞–Ї—А—Л–≤–∞—О –њ—А–Є–Љ–µ—А–љ–Њ 30000 –њ—Г–љ–Ї—В–Њ–≤ –і–≤–Є–ґ–µ–љ–Є—П –њ—А–Њ—В–Є–≤ –Љ–µ–љ—П –і–Њ 15 –∞–њ—А–µ–ї—П, —З—В–Њ –≤ –і–∞–љ–љ—Л—Е —А—Л–љ–Њ—З–љ—Л—Е —Г—Б–ї–Њ–≤–Є—П—Е —П —Б—З–Є—В–∞—О –љ–µ–≤–Њ–Ј–Љ–Њ–ґ–љ—Л–Љ.

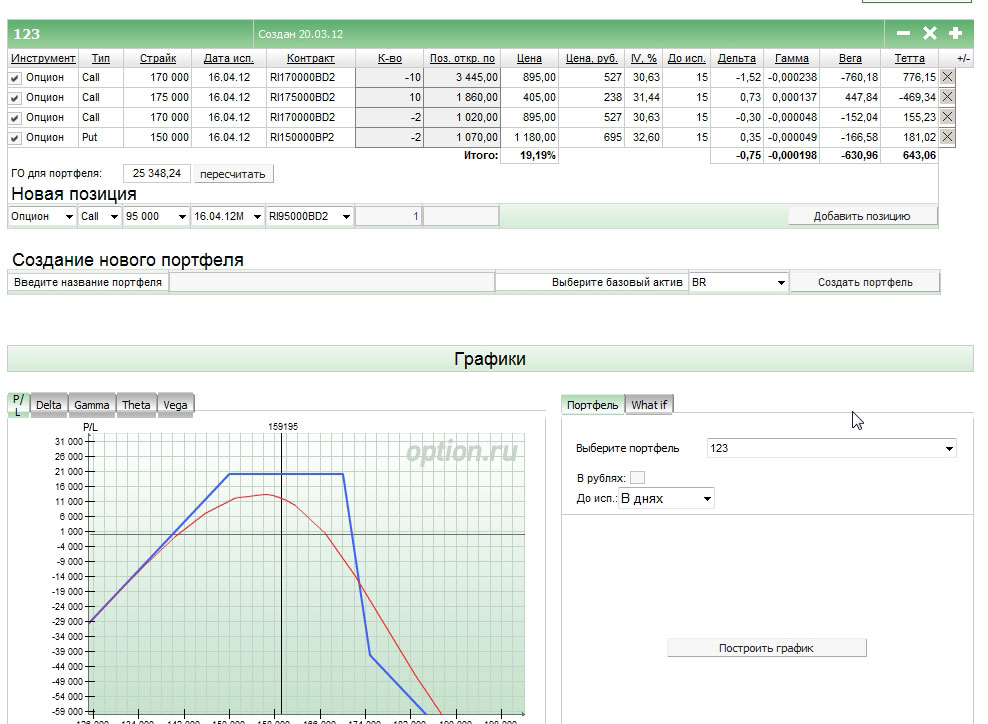

–Э—Г –∞ –Ї–Њ–ї–Є —В–∞–Ї, –Є —З–∞—Б—В—М –≤—А–µ–Љ–µ–љ–љ–Њ–є —Б—В–Њ–Є–Љ–Њ—Б—В–Є —Г–ґ–µ –њ–Њ–ї—Г—З–µ–љ–∞, —П —А–µ—И–Є–ї –µ—Й–µ –±–Њ–ї—М—И–µ —Г—Б–Є–ї–Є—В—М –і–∞–љ–љ—Г—О –њ–Њ–Ј–Є—Ж–Є—О, –Є –Ј–∞–і–µ–є—Б—В–≤–Њ–≤–∞—В—М –љ–µ —А–∞–±–Њ—В–∞—О—Й–Є–µ –і–µ–љ—М–≥–Є. –£–Љ–µ–љ—М—И–Є–≤ –љ–∞ 10000 –њ—Г–љ–Ї—В–Њ–≤ —Б–≤–Њ—О –Ј–∞—Й–Є—В—Г —П –њ—А–Њ–і–∞–ї —Б—В—А–µ–і–ї –љ–∞ 2-—Е –Њ–њ—Ж–Є–Њ–љ–∞—Е –Ї–Њ–ї–ї 170 –Є –њ—Г—В 150. –Т –Є—В–Њ–≥–µ –≤ —Б–ї—Г—З–∞–µ—В, –µ—Б–ї–Є —Ж–µ–љ–∞ –±–∞–Ј–Њ–≤–Њ–≥–Њ –∞–Ї—В–Є–≤–∞ –Њ—Б—В–∞–љ–µ—В—Б—П –њ–Њ–і —И–∞–њ–Ї–Њ–є –і–Њ 15 –∞–њ—А–µ–ї—П, —П –њ–Њ–ї—Г—З—Г –і–Њ–њ–Њ–ї–љ–Є—В–µ–ї—М–љ–Њ 4 —В. —А.

–Ь–Њ–Є —Б—А–µ–і—Б—В–≤–∞, –њ–Њ–Ј–≤–Њ–ї—П—В –Љ–љ–µ —А–Њ–ї–Є—А–Њ–≤–∞—В—М –і–∞–љ–љ—Г—О –њ–Њ–Ј–Є—Ж–Є—О –µ—Й–µ –љ–∞ 2 —Б—В—А–∞–є–Ї–∞ –і–≤–Є–ґ–µ–љ–Є—П –њ—А–Њ—В–Є–≤ –Љ–µ–љ—П. –°–∞–Љ—Л–є –љ–µ–±–ї–∞–≥–Њ–њ—А–Є—П—В–љ—Л–є –≤–∞—А–Є–∞–љ—В —Н—В–Њ —А–µ–Ј–Ї–Є–є —А–Њ—Б—В —Д–Њ–љ–і–Њ–≤–Њ–≥–Њ —А—Л–љ–Ї–∞ –±–Њ–ї–µ–µ —З–µ–Љ –љ–∞ 20000. –Ґ–Њ–≥–і–∞ –њ—А–Є–і–µ—В—Б—П —А–Њ–ї–Є—А–Њ–≤–∞—В—М –Є —Б–њ—А–µ–і –Є —Б—В—А–µ–і–ї –Є –і–µ–љ–µ–≥ –Љ–Њ–ґ–µ—В –љ–µ —Е–≤–∞—В–Є—В—М, –Њ–і–љ–∞–Ї–Њ —Б—З–Є—В–∞—О —Н—В–Њ –Љ–∞–ї–Њ–≤–µ—А–Њ—П—В–љ—Л–Љ.

–°—Г–Љ–Љ–∞—А–љ—Л–є –њ—А–Њ—Д–Є–ї—М –њ–Њ–Ј–Є—Ж–Є–Є

–Ь–∞–Ї—Б–Є–Љ–∞–ї—М–љ—Л–є –і–Њ—Е–Њ–і –Њ—В —В–Њ—А–≥–Њ–≤–ї–Є –Њ–њ—Ж–Є–Њ–љ–Њ–≤ –≤ —Н—В–Њ–Љ –Љ–µ—Б—П—Ж–µ –љ–∞ 15 –∞–њ—А–µ–ї—П –љ–∞ –і–∞–љ–љ—Л–є –Љ–Њ–Љ–µ–љ—В –і–Њ–ї–ґ–µ–љ —Б–Њ—Б—В–∞–≤–Є—В—М 20 —В.

–Э–∞–і–µ—О—Б—М –≤—Б–µ –њ—А–Њ–є–і–µ—В –≥–ї–∞–і–Ї–Њ!